日本円のトレード・ノウハウ:株、原油、そして日銀

今日は日本円と第三通貨(米ドル・ユーロ以外)の法定通貨トレードのノウハウについて。

日本円が世界の金市場と法定通貨市場で占める割合は、およそ6%です。

世界の株式市場の日本円資産が占める割合は30%以上を占めます。

米ドル/日本円口座がFXトレードで占める割合はおよそ16%で、日本円とのクロス通貨ペアの出来高は5〜6%を占めます。

日本経済は米国、中国についで第3位を占めます。日本円は世界でもっとも流動的かつ投機的なFXトレードの対象として、とても活発な通貨の一つと言えましょう。

しかしながら、トレーダー、特に日本円資産の取引経験に乏しい初心者には、たとえトレーダーが日本人であっても、ごく平凡なFXトレードのテクニカル・ストラテジーが通用しづらいのが難点です。

日本円は本質的なファンダメンタル分析なしでは、勇者がすべての投入資産を全損失する「退場」への道を指し示すことがある、数ある通貨資産のうちのひとつなのです。

日本円で勝ち組になるためのノウハウとは? まずは、小手調べから!

ファンダメンタル・分析の特徴

日本は「口先だけアンダー・コントロール」が機能しているだけなのに、とても厳しい金融政策を採択する国でもあります。

経団連、財界と大企業は、政府により積極的で時に不条理にすら見える政策を求め、株価と通貨市場に大幅に介入します。

日本円のこれらの動きはほとんど非公開で、情報は「投入後」に得られる過去の事実の軌跡でしかありません。

日本円の通貨相場に影響を及ぼす情報を得るのは優先事項ですが、それを予測するのはとても困難です。

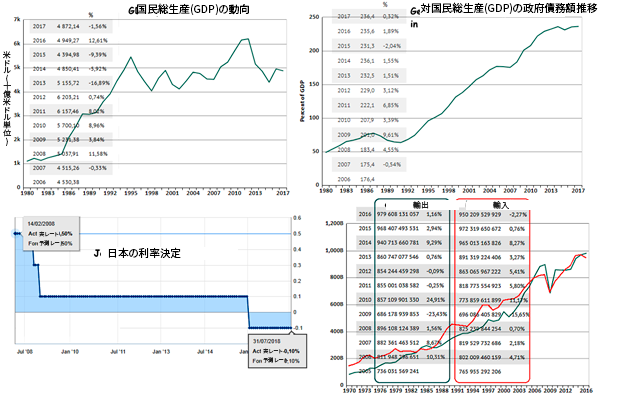

日本:GDP、利率、輸出入

対日本円トレードにおいては、アジア諸国の株式市場、米財務省の動向、および米国の利率が密接にリンクしています。

さらに、日本経済は原油価格、特に原油先物WTI価格、石油精製製品などと小刻みに連動する傾向があります。

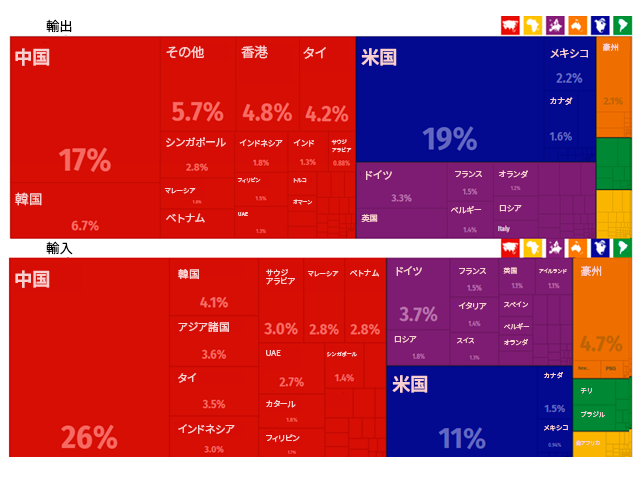

日本の輸出ターゲットは、ほとんどすべての基幹市場です。

多くの日本企業の生産能力のメインはアジア向け製品を主眼においているため、パートナーであるアジア諸国の経済、政治、その他の主要ニュースに関する問題など、日本企業の取引相手である国と地域の全てが日本円相場に敏感に反応する傾向があります。

日本は海上輸送に貿易量の多くを依存するため、台風の季節的影響、アジア沿岸諸国、この地域の主な港湾を結ぶ海路の気候(たとえば青島の霧など)、および太平洋諸国の気象情報も日本円資産におよぼす影響は大きいと思われます。

では、主な要因をよりくわしく見てみましょう。

日本円の為替相場に経済的影響を及ぼす要因

日本は財務省が円の為替相場に主な影響力を持っているはずですが、現実的には米国の米ドル(USD)と英国のポンド(GBP)の為替市場からより強い影響を受ける傾向があります。

日本の大臣らが記者会見で発するスピーチそのものが経済指標の目安をつねに示すとは言いがたいものの、しばしば言葉で語る以上に「強い空気感」を意味することがあります。

日本円を発行元である日本銀行(英語略BOJ, Bank Of Japan)は、日本円全体の55%のシェアしか持たず、残りの45%は銀行、両替商、取引所などを通じて為替相場などを動かす主体、つまり日銀に当座預金を持つ企業を通じ、自由に取り引きできるシステムになっています。

1998年に施行された日本銀行法(改定)は、日本銀行の政府からの独立性と透明性の向上を理念とし、市場取り引きの流動性を金融監督以上に過度な介入を避けるための改正でしたが、「経済的な自由主義」は理念を宣言するだけにとどまっています。

日銀の主な指標は、『日本銀行券の発行高+貨幣流通量+日本銀行当座預金残高を合計した「マネタリー・ベース」の合計額×信用乗数=マネーサプライ』であり、日銀の公式サイトに 発表される営業日/月のマネタリーベース日報・予測などによります。

マネタリー・ベースを評価基準とする場合、日銀の当座勘定総額と国内通貨量の「カネまわり」を可視化できます。

通貨供給量の増加は、インフレや景気回復への道筋になるでしょう。

マネタリー・ベース評価基準での為替相場と資産の流動性は、国民の消費行動に左右されます。

もし通貨供給量だけがインフレの重要な指標だと考えるなら、金融拡大は為替レートにさらなるプレッシャー要因となるでしょう。

日本円で、予測されているより強い値動きがブル・パターンの支持線に出る傾向が読み取ることができる一方で、予測されているより弱含みである場合にはベア・パターンが出る傾向があります。

日本円の国内為替市場において、金融規制は疑いもなく重要な要素と言えます。

日銀のマネタリー・ベースによる日々日報のチェックはいいアイディアです!

しかしすべては、この記事を読む読者の秘められた可能性によります。

FXの理論家たちは、他の指針をより重要視するでしょう:

日銀(BOJ)の「市場調整」で発表される「無担保コールO/N物レート(平均)」は、日銀のターゲットとする目標値の決定を示します。

短期金利は通貨価値を決定づける重要な要素ですが、FXトレーダーは金利の変動により注目すべきです。

日本円で、予測されているより強い値動きがブル・パターンの支持線に出る傾向が読み取ることができる一方で、予測されているより弱含みである場合にはベア・パターンに出る傾向があります。

金利の変動をFXトレードのポジション入れに応用する場合、中・長期取引でのマイナス金利(-0.1%)はとても重要です。

この指標は株2008年に日銀の年次報告書が2008年に発行された後の株式市場分析においても、いまだ変わっていません。

キャリートレードの専有比率はおよそ-0.1%〜0.1%という低さを保っており、安い日本円への市場圧力要因を形成しています。

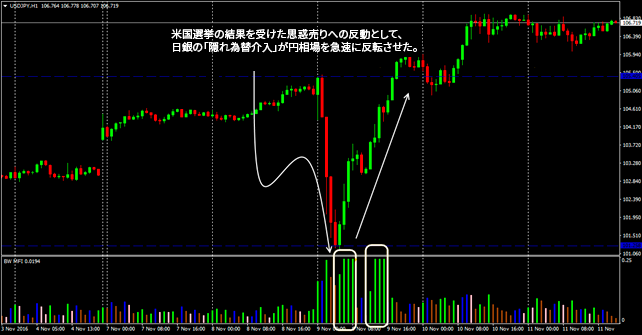

公式見解によれば、日銀が為替相場に直接市場介入したのは2011年に起きた3.11(東日本大震災)の直後の時が最後だったと考えられています。

しかし初歩的なテクニカル分析からでも判るように、日本製品の受注を減らさず、価格競争に打ち勝てる程度の低いレートから極端な「価格崩壊」が起きないよう、政府主導による定期的な為替相場への介入工作が行われているのは明らかです。

そのため、予測不可能な市場への「原資注入」が、日本円の市場における流動性を左右するリスクとなる可能性は否めない事実です。

市場介入が起こると、米ドル(USD)/日本円(JPY)のレンジ相場は、およそ150〜300ポイントの幅で動きます。

日本円もまた、日本の経済政策、財務省の指針と発表、特に雇用統計、国際貿易、経済産業省、貿易および産業分野など、国際レベルの日本企業製品を守る保護貿易主義などを目的とする指針や動向の影響を受けます。

それらの政治経済的な組織は、対米ドル(USD)、対ユーロ(EUR)、対英ポンド(GBP)の日本円レートを低めに抑えることに主眼をおいています。

株式市場の影響力

円安目標は、1991〜1993年に起きたバブル崩壊後に日銀が金融緩和政策を追求し始めたことに由来すると考えられています。

デフレと低金利政策により、通貨市場への投資が少額の収益、または全く利益をもたらさないため、投資家の多くは証券会社に資金を「投入」します。

状況が急変すれば投資の流れが変わり、マネーフローは異なる取引市場へと流れていくでしょう。

アジア圏の市場は、均質ではありません。

およそ45%のトレードの出来高は商業的な個人投資家のシェアを占めていますが、15〜20%は国家資産、そして95%は東京証券取引所を通して動く株式の売買および先物取引など、日本の資産です。

日本円を知るには、TOPIX、香港ハンセン、韓国総合株価指数(KOSPI 200)、日経225、タイ証券取引所(SET50)、コンポジット・インデックス(CI)を理解する必要があります。

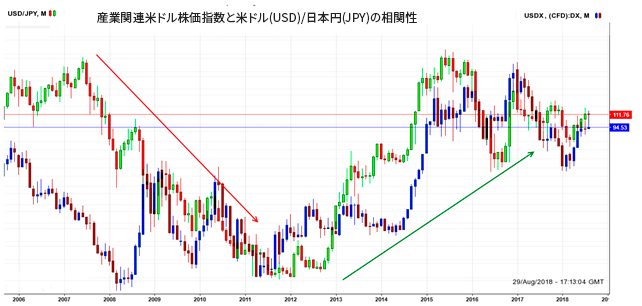

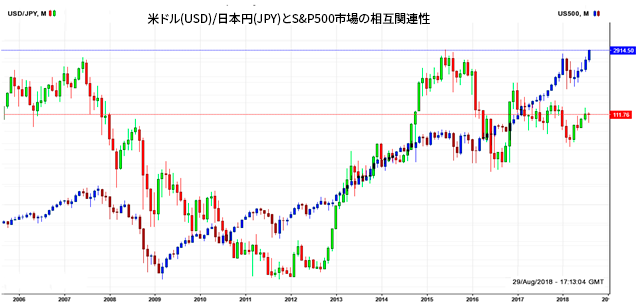

日経225にあらわれる米ドル(USD)/日本円(JPY)通貨ペアのつながりは、4時間足またはそれよりも時間足の長いチャートで明確に可視化されます。もし日経225チャートが明らかに下げトレンドで始まり、米ドル(USD)/日本円(JPY)通貨ペアの下げ圧がはっきりしていないなら、市場で売りトレンドが起こるシグナルかも知れません。

注視して欲しいのは、為替市場は通常、時系列に沿って動きますが、日経225はアジアの株式市場の開場時間内にのみ動くという特性があることです。

米財務省と米国の株式市場は、米ドル(USD)/日本円(JPY)通貨ペアに相反する傾向を示します。

株価指数が上昇しているにも関わらず米国債価格が下がっている間、利益は増えるでしょう。

この場合は円売りが生じ、投資家はよりリスクの高い資産である米国株トレードを望む傾向があります。

ダウ工業株30種平均(DJIA)と米ドル/日本円

米ドルのインデックス(USDX):米ドル/日本円の相関性分析

しかし、米国の株式市場は政府の介入がないためパニックに陥り、投資家は米国債(米国政府の譲渡可能な債務証書)を重大なリスクと見做し、換金します。

米国債、米国株、米ドル(USD)および日本の国債(JGB)は、日米同盟のつながりの中にあります。

日本の国債価値が下がれば、米ドル(USD)/日本円(JPY)のレートは目減りします。

10年ものの日本の国債と10年ものの米国債の現状の差益/差損が、米ドル(USD)/日本円(JPY)のレートの行方を示します。

この相関性は、早ければ1〜2日、遅くとも数週間のうちに素早く変化する可能性があり、巨額損失の原因にもなります。このような状況下では、より短い時間足のトレードに手法を修正する必要があります。

ロンドン証券取引所(LSE)における株価指数(FTSE100)-米ドル/日本円の相関性分析

日本円と通貨価値と株式市場の関連性は中期的展望で捉えるのが望ましいですが、通常のテクニカル分析、インジケーターを追加して世界のトレンドと比較対照するマクロ視点も求められます。

日本円と原油

資源がほとんどない日本経済の動向を支えるのは、恒常的に輸入せざるを得ない「黒い金塊=原油」の供給です。

日本円ウォッチャーは、2011年の3.11東北大震災以降、電力供給をする発電所としての原子力発電所の稼働がほとんど行われていないことを鑑み、合計すると原油を上回る需要を満たしつつある天然ガスと石炭の貿易価格にも注目すべきです。

一般的に言えば、原油価格は常に不安定で、資源市場はあまりにも政治に左右されやすいのですが、高い原油ー安い日本円というつながりは包括的に見れば残るでしょう。

実際にポジションを入れるためのファンダメンタル分析の要因としては、原油価格には影響されにくいと考えられるものの、コモディティー関連の相場として相関性の高いユーロ(EUR)/日本円(JPY)やカナダドル(CAD)/日本円(JPY)の通貨ペアに関する情報の活用を推奨します。

原油価格とトレード・シグナルが明らかな関連性を持つことはまれですが、原油価格の高騰/暴落が起こると日本円の終値ポジションで利確を得られやすいのは、日本円資産の特性と言えましょう。

キャリートレード・ストラテジー

日本円に関して言えば、積極的なキャリートレード(低金利通貨を高金利通貨に投資し、利ざやを稼ぐトレード手法)は、日本円の日本からの純資産流出を意味するため、日本経済にとってはネガティブな要因と言えます。

現時点では、主なキャリートレードのトレーダーは、比較的高金利政策を維持してきた 対米ドル(USD)以外で低金利政策を取る日本円(JPY)で利ざやを稼ぐキャリートレードへの参入は、減少傾向にあります。

今日においては、アメリカ合衆国資産との関連性が明らかに見られる資産を除いて、利率と利ざやにおいて明らかに利益が得られそうな資産はあまり見受けられないようです。

キャリートレードは国内市場分析の確かなスキルを要求するため、初心者にはオススメできません。

テクニカル分析の展望

対日本円(JPY)と全ての通貨/シンボルペアのトレードは、日足(D1)より短いタイムフレームの ローソク足はテクニカル分析には不十分なので、中期トレード手法を推奨します。

しかし、スキャルピング手法においては5分足(M5)〜15分足(M 15)でのトレードが有効であることが、既に実証されています。

しばしば、日本円にはテクニカル分析が通じづらいという主張が散見されます。

当社では、日本円の動きはシグナルが示す動きは、もう一方の通貨ペアより少し遅いと考えています…日本円には「ちょっと考えさせてもらう」間合いがつねに必要なのです。

米ドル(USD)/日本円(JPY)は、主要資産通貨ペアである豪ドル(AUD)/米ドル(USD)、ニュージーランドドル(NZD)/米ドル(USD)、ニュージーランドドル(NZD)/日本円(JPY)のように強いトレンドに導かれる傾向がありますが、戻り値が起きづらく、平坦な値動きになることが少ないと考えられています。

米ドル(USD)/日本円(JPY)通貨ペアは、トレード時間のすべてにおいて高いボラリティーを示します。

トレードで米ドル(USD)/日本円(JPY)通貨ペアは、ファンダメンタル分析の展望が市場からまったく独立した、予測不可能な情報(天災、突発的な人災、米大統領選挙、パンデミックなど)をもたらさない限り、テクニカル分析とIchimoku(一目山人考案のインジケーター)など、通常のインジケーターのテクニカルの予測通りの値動きをしっかりと示す傾向があります。

「プライスチャンネル」のようなテクニカル手法を愛用するトレーダーは、さぞや不満に思うでしょう。

ルールとして、日本円のレンジ幅はとても狭いです。

そのため、ボックス圏内の境界からブレークダウンした瞬間をキャッチする必要があります。

守りの資産運用のために日本円投資家は、株式市場にパニックが起こり、米ドル(USD)/日本円(JPY)、ユーロ(EUR)/日本円(JPY)、英ポンド(GBP)/日本円(JPY)のファンダメンタル分析の法則がテクニカル分析に相反する結果を示す場合には、これらの通貨ペアが急激な暴騰/暴落を引き起こすことを常に念頭においておく必要があります。

だからこそ、テクニカル手法で言えば、オープン・ポジションの手仕舞いのタイミングを見極めるため、いくつかの異なるインジケーターを用いて慎重に確認することが重要です。

トレードにおけるニュースの役割

日本円は常にパニックに対して前のめりな反応を示す傾向があり、他のどの通貨よりも政治的なフラッシュ・クラッシュ(瞬間的な暴落)が統計数値的にもっとも素早く起こりやすいことを示しています。

もし世界市場に暴落が起きたら、最初に日本円を売りましょう。

日本円は、世界のニュースで米国、中国、豪州および欧州の芳しくないニュースが取り沙汰されるたびに、上がる↑傾向があります。

関税協定の変更など、いたましい出来事への反動などがその動因ですが、それらはアジアのコモディティー契約を牽引する通貨が日本円だからです。

現状では、人民元(RMB)の中国政府主導の固定相場制の変動のステップを全て追従するような神経質な動きを示しています。

利率などの実際的な金融関連以外の日本国内のニュースは、主に長期的な市場展望に影響を 及ぼします。

主要情報源

ジャパン・アトラスメディア(英語、OEC、無料情報あり)、CIAワールド・ファクトブック(World factbook、英語)、外務省サイト、BBCジャパンと日本に関する書籍。

日本語のサイトとしては、世界の株価が一眼でわかる sekai-kabuka.com、日経225から世界の金融情報を探るch225.com などがあります。

日本円のマネタリーベース日報・予測など、日銀公式の最新情報を得るには日本銀行公式サイトboj.or.jpが必見です。インベスティング・ドットコム日本版 jp.investing.com などで日本政府や日本経済新聞などに掲載される公式見解と、「日本国外から見た日本円のリアルタイム情報」の双方の情報を入手し、「タテマエとホンネ」の違いをご自身のセンスで確認しましょう。

- 日本の総理と内閣の動向

- 日本の内閣府と皇室の最重要な出来事

- 主要統計の発表

- 日本証券業協会(JSDA)

- 証券取引等監視委員会(SEEC)

いくつかの実用的なヒント

2012年以降、量的・質的金融緩和政策(通称:異次元緩和政策)を導入しました:

日銀は日本政府発行の10〜20年ものの国債を月ベースで購入すると同時に、 上場投資信託(ETF)、日本の不動産投資ファンドと社債を購入しています。

その目標は、金融システムの流動化を促進するためです。

2016年9月に財務省は2〜5年ものの国債の満期日を迎える短期国債の発行高を 抑制すると同時に、30〜40年ものの超長期国債の発行高を2兆円($170億米ドル) 増額しました。

この時点で、異次元緩和の当初目標は達成されたものと思われていました。

しかしながら為替相場への影響から鑑みるに、異次元緩和による金融調整はむしろ金融政策を逼迫を実感させることで、日本円の円高基調と株式市場における利益が連動していることをあらわにしました。

結論として?

もしアジア圏全体の特質に心を留めるなら、日本円トレードは収益性が高いと言えます。

日本円資産は、トレンド・トレード、デイトレードにも最適である上に、初心者でも着実な収入が得られる可能性があります。その上、日本円はファンダメンタル分析のトレーニングには最適な通貨と言えます。

日本円をトレードしましょう!

あなたがいちばんご存知のように、最善のバックテスト・ツールを持っていればとても簡単な操作で事前検証ができます。

バックテストは、フォレックステスターのプログラムにもれなくついてくるヒストリカルデータで行えます。

フォレックステスターの機能を確認するには、無料の フォレックステスターをダウンロードするでお試しください。(試用版機能限定あり)

23年分のヒストリカルデータも同時にお受け取りください。(ソフトウェアからカンタンにダウンロードできます。)

FTO β版プログラムに参加

FTO β版プログラムに参加